La fiscalité revêt une importance particulière dans un pays tel que le Maroc qui ne dispose pas de ressources naturelles et où les charges de l’Etat sont financées quasi exclusivement par l’Impôt.

La pression fiscale est mesurée par le rapport suivant :

Impôt + cotisations obligatoires (assurance maladie…)/PIB

Remarque:

- Impôts et Taxes : fiscalité.

- Cotisations obligatoires : parafiscalité.

- I = Base x Taux. ( : IS = Base x 35%).

La fiscalité a double rôle :

- Permettre à l’Etat de se procurer des ressources financières.

- Elle constitue un instrument privilégié de politique économique qui permet d’orienter

l’activité économique selon les objectifs du pouvoir public.

- Exonération en 2001 jusqu’à 2020 des revenus agricoles.

- Création au nord du Maroc des zones franches.

Définition de l’impôt: L’impôt est défini comme un prélèvement pécuniaire obligatoire effectué par voie d’autorité à titre définitif sans contrepartie déterminée en vue de financer les charges de l’Etat, des établissements publics et des collectivités locales.

- Prélèvement pécuniaire : l’impôt s’exprime en DH, payé par la monnaie.

- Obligatoire : par l’effet de la loi.

- Effectué par voie d’autorité : forcer les gens à payer.

- A titre définitif : perdu pour toujours à la différence de l’empreint.

Classifications des impôts

On peut procéder aux diverses classifications suivantes des impôts :

a) Classification traditionnelle :

Impôts directs : il s’agit d’impôt qui touche et qui concerne directement des éléments constants ou répétitifs (Revenu) sur le plan psychologique, l’idée des impôts directs sont vivement ressenties par les contribuables qui ont l’impression d’être spolies (IGR, patente…).

Impôts indirects : ils touchent des éléments intermittents (T.V.A) ; ces impôts sont supportés par les consommateurs, mais ils sont versés à l’Etat par les vendeurs sur le plan psychologique, il n’y a pas de réticence de contribuables ; on parle du phénomène anesthésie fiscale, c’est pour cette raison, on recourt massivement aux impôts indirects, (TVA, droit de douane, enregistrement, taux spéciaux…).

b) Classification moderne :

Impôts sur Revenus et Impôts sur dépenses :

Revenus :

- Personnes physiques (individus) IRPP : IGR

- Personnes morales (sociétés) :

IGR et IS sont des impôts de synthèse qui touchent la somme des revenus.

IS : impôt direct de synthèse qui touche la somme des revenus.

Dépense :

- I général /dépenses : TVA.

- Taxes spéciales : I/ hydrocarbure – tabac (superposition de deux impôts.

- Droit de douanes : I/importation, (PFI : prélèvement de fiscalité sur l’import.)

- Droit d’enregistrement : acte de droit et juridiques (mutation immobilière).

- Droit de timbre.

c) Impôts réels et impôts personnels :

Impôt réel : tient compte exclusivement de la nature des opérations et non pas de la personne du contribuable : TVA, droit de douane.., c’est un impôt objectif, il s’attache à l’objet et non pas au sujet ; par contre :

Impôt personnel : est un impôt subjectif qui prend en considération la faculté contributive et la situation familiale des contribuables, IGR.

d) Impôts proportionnels et impôts progressifs :

Impôt proportionnel : il est obtenu par l’application d’un taux fixe à la base d’imposition, IS I = B x T.

Impôt progressif : on décompose la base où on va appliquer des barèmes, IGR I = B x T.

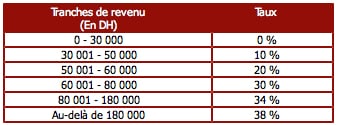

Tableau d’impôts sur le revenu :

A compter du 1er janvier 2010, le barème de calcul de l’IR est compris entre 0% et 38%.

voir la suite: Impôt sur les sociétés (IS)